1. INTRODUZIONE

Il decreto Rilancio per il superbonus 110 e Certificazione SOA, nell’ambito delle misure urgenti in materia di salute, sostegno al lavoro e all’economia, nonché di politiche sociali connesse all’emergenza epidemiologica da Covid-19, ha incrementato al 110% l’aliquota di detrazione delle spese sostenute dal 1° luglio 2020 al 31 dicembre 2021, a fronte di specifici interventi in ambito di efficienza energetica, di interventi di riduzione del rischio sismico, di installazione di impianti fotovoltaici nonché delle infrastrutture per la ricarica di veicoli elettrici negli edifici (cd. Superbonus).

La legge di bilancio sul superbonus 110 e Certificazione SOA 2021 (legge n. 178 del 30 dicembre 2020) ha prorogato il Superbonus al 30 giugno 2022 (e, in determinate situazioni, al 31 dicembre 2022 o al 30 giugno 2023) e introdotto altre rilevanti modiche alla disciplina che regola l’agevolazione. Importanti novità sono state poi introdotte dal decreto legge n. 77/2021.

Tra queste, la possibilità di realizzare gli interventi (con esclusione di quelli che comportano la demolizione e la ricostruzione) mediante comunicazione di inizio lavori asseverata (CILA) e l’individuazione dei casi in cui si verifica la decadenza del beneficio fiscale previsto dall’articolo 49 del Dpr n. 380/2001.

Importanti novità sono state poi introdotte dal decreto legge n. 77/2021. Tra queste, la possibilità di realizzare gli interventi (con esclusione di quelli che comportano la demolizione e la ricostruzione) mediante comunicazione di inizio lavori asseverata (CILA) e l’individuazione dei casi in cui si verifica la decadenza del beneficio fiscale previsto dall’articolo 49 del Dpr n. 380/2001.

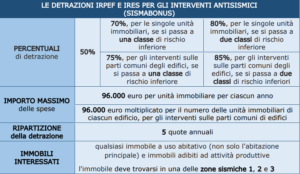

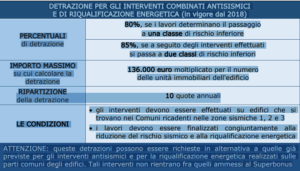

Le disposizioni sul superbonus 110 e Certificazione SOA consentono di fruire di una detrazione del 110% delle spese e si aggiungono a quelle già vigenti che disciplinano le detrazioni dal 50 all’85% delle spese spettanti per gli interventi di:

• recupero del patrimonio edilizio, in base all’articolo 16-bis del Tuir inclusi quelli antisismici (cd. sismabonus) attualmente disciplinati dall’articolo 16 del decreto legge n. 63/2013

• riqualificazione energetica degli edifici (cd. ecobonus), in base all’articolo 14 del decreto legge n. 63/2013.

Per questi interventi, attualmente sono riconosciute detrazioni più elevate quando si interviene sulle parti comuni dell’involucro opaco per più del 25% della superficie disperdente o quando con questi interventi si consegue la classe media dell’involucro nel comportamento invernale ed estivo, ovvero quando gli interventi sono realizzati sulle parti comuni di edifici ubicati nelle zone sismiche 1, 2 o 3 e sono finalizzati congiuntamente alla riqualificazione energetica e alla riduzione del rischio sismico.

È prevista, inoltre, la possibilità generalizzata di optare, in luogo della fruizione diretta della detrazione, per un contributo anticipato sotto forma di sconto dai fornitori dei beni o servizi (cd. sconto in fattura) o, in alternativa, per la cessione del credito corrispondente alla detrazione spettante.

2. AGEVOLAZIONE

Il Superbonus 110 e Certificazione SOA spetta, a determinate condizioni, per le spese sostenute per interventi effettuati su parti comuni di edifici, su unità immobiliari funzionalmente indipendenti e con uno o più accessi autonomi dall’esterno, site all’interno di edifici plurifamiliari, nonché sulle singole unità immobiliari. Inoltre, ai sensi dell’articolo 119 del decreto Rilancio, le detrazioni più elevate sono riconosciute per le spese documentate e rimaste a carico del contribuente, sostenute dal 1° luglio 2020 al 30 giugno 2022, per le seguenti tipologie di interventi di:

• isolamento termico delle superfici opache verticali, orizzontali e inclinate che interessano l’involucro degli edifici, compresi quelli unifamiliari, con un’incidenza superiore al 25% della superficie disperdente lorda dell’edificio medesimo o dell’unità immobiliare sita all’interno di edifici plurifamiliari che sia funzionalmente indipendente e disponga di uno o più accessi autonomi dall’esterno. Gli interventi per la coibentazione del tetto rientrano nella disciplina agevolativa, senza limitare il concetto di superficie disperdente al solo locale sottotetto eventualmente esistente

• sostituzione degli impianti di climatizzazione invernale esistenti con impianti centralizzati per il riscaldamento, e/o il raffrescamento e/o la fornitura di acqua calda sanitaria sulle parti comuni degli edifici, o con impianti per il riscaldamento, e/o il raffrescamento e/o la fornitura di acqua calda sanitaria sugli edifici unifamiliari o sulle unità immobiliari site all’interno di edifici plurifamiliari che siano funzionalmente indipendenti e dispongano di uno o più accessi autonomi dall’esterno

• interventi antisismici di cui ai commi da 1-bis a 1-septies dell’articolo 16 del decreto legge n. 63/2013 (cd. sismabonus). Per gli interventi sulle parti comuni degli edifici effettuati dai condomìni nonché dalle persone fisiche, al di fuori dell’esercizio di attività di impresa, arte o professione, con riferimento ad edifici composti da due a quattro unità immobiliari distintamente accatastate posseduti da un unico proprietario o in comproprietà, per i quali alla data del 30 giugno 2022 siano stati effettuati lavori per almeno il 60% dell’intervento complessivo, il Superbonus spetta anche per le spese sostenute entro il 31 dicembre 2022.

Per gli interventi effettuati dagli istituti autonomi case popolari (Iacp), per i quali alla data del 30 giugno 2023 siano stati effettuati lavori per almeno il 60% dell’intervento complessivo, il Superbonus spetta anche per le spese sostenute entro il 31 dicembre 2023.

3. CHI NE PUÒ BENEFICIARE?

I soggetti coinvolti e i requisiti da rispettare

Il Superbonus si applica agli interventi effettuati:

• dai condomini, nonché con riferimento alle spese sostenute dal 1° gennaio 2021, dalle persone fisiche, al di fuori dell’esercizio di attività di impresa, arte o professione, per interventi su edifici composti da due a quattro unità immobiliari distintamente accatastate, anche se posseduti da un unico proprietario o in comproprietà da più persone fisiche. Per gli interventi sulle parti comuni degli edifici per i quali alla data del 30 giugno 2022 siano stati effettuati lavori per almeno il 60% dell’intervento complessivo, la detrazione del 110% spetta anche per le spese sostenute entro il 31 dicembre 2022.

• dalle persone fisiche, al di fuori dell’esercizio di attività di impresa, arti e professioni sulle singole unità immobiliari

• dagli Istituti autonomi case popolari (Iacp), comunque denominati, nonché dagli enti aventi le stesse finalità sociali degli Iacp, istituiti nella forma di società che rispondono ai requisiti della legislazione europea in materia di “in house providing”. In particolare, la detrazione spetta per interventi realizzati su immobili, di loro proprietà o gestiti per conto dei Comuni, adibiti a edilizia residenziale pubblica. Per tali soggetti il Superbonus spetta anche per le spese sostenute dal 1° gennaio 2022 al 30 giugno 2023 e, per gli interventi per i quali a tale data siano stati effettuati lavori per almeno il 60% dell’intervento complessivo, anche per le spese sostenute entro il 31 dicembre 2023.

• dalle cooperative di abitazione a proprietà indivisa. La detrazione spetta per interventi realizzati su immobili dalle stesse posseduti e assegnati in godimento ai propri soci

• dalle Organizzazioni non lucrative di utilità sociale (di cui all’articolo 10, del decreto legislativo n. 460/1997), dalle organizzazioni di volontariato iscritte nei registri di cui alla legge n. 266/1991, e dalle associazioni di promozione sociale iscritte nei registri nazionali, regionali e delle provincie autonome di Trento e Bolzano, previsti dall’articolo 7 della legge n. 383/2000

• dalle associazioni e società sportive dilettantistiche iscritte nel registro istituito ai sensi dell’articolo 5, comma 2, lettera c), del decreto legislativo n. 242/1999, limitatamente ai lavori destinati ai soli immobili o parti di immobili adibiti a spogliatoi.

4. LA MISURA DELLA DETRAZIONE

La detrazione è riconosciuta nella misura del 110%, da ripartire tra gli aventi diritto in 5 quote annuali di pari importo, per la spesa sostenuta dal 1° luglio 2020 fino al 30 giugno 2022, e in 4 quote annuali di pari importo per la parte di spesa effettuata nell’anno 2022.

Per gli Istituti autonomi case popolari (Iacp), comunque denominati, e gli enti aventi le stesse finalità sociali dei predetti Istituti, la ripartizione in 4 quote annuali di pari importo si applica alle spese sostenute dal 1° luglio 2022.

Per gli interventi realizzati su edifici unifamiliari, sulle unità immobiliari site all’interno di edifici plurifamiliari, funzionalmente indipendenti e che dispongono di uno o più accessi autonomi dall’esterno, o su unità immobiliari site in edifici in condominio o in edifici composti da due a quattro unità distintamente accatastate possedute da un unico proprietario o in comproprietà, il Superbonus spetta per le spese sostenute dalle persone fisiche per interventi realizzati su un massimo di due unità immobiliari.

Tale limitazione non opera per le spese sostenute per gli interventi effettuati sulle parti comuni dell’edificio, nonché per gli interventi antisismici. Indipendentemente dalla data di avvio degli interventi cui le spese si riferiscono, in linea con la prassi in materia, per l’applicazione dell’aliquota corretta occorre fare riferimento:

• alla data dell’effettivo pagamento (criterio di cassa) per le persone fisiche, gli esercenti arti e professioni e gli enti non commerciali

• alla data di ultimazione della prestazione, indipendentemente dalla data dei pagamenti, per le imprese individuali, le società e gli enti commerciali (criterio di competenza).

5. INTERVENTI AGEVOLABILI

Interventi di isolamento termico degli involucri edilizi

Il Superbonus spetta nel caso di interventi di isolamento termico delle superfici opache verticali, orizzontali (coperture, pavimenti) e inclinate delimitanti il volume riscaldato, verso l’esterno, verso vani non riscaldati o il terreno che interessano l’involucro dell’edificio.

Questo anche unifamiliare o dell’unità immobiliare sita all’interno di edifici plurifamiliari che sia funzionalmente indipendente e disponga di uno o più accessi autonomi dall’esterno, con un’incidenza superiore al 25% della superficie disperdente lorda dell’edificio medesimo e che rispettano i requisiti di trasmittanza “U” (potenza termica dispersa per m2 di superficie e per grado Kelvin di differenza di temperatura), espressa in W/m2K.

Gli interventi per la coibentazione del tetto rientrano nella disciplina agevolativa, senza limitare il concetto di superficie disperdente al solo locale sottotetto eventualmente esistente.

I materiali isolanti utilizzati devono rispettare, inoltre, i criteri ambientali minimi di cui al decreto del Ministro dell’ambiente e della tutela del territorio e del mare 11 ottobre 2017.

Per tali interventi il Superbonus è calcolato su un ammontare complessivo delle spese non superiore a:

• 50.000 euro, per gli edifici unifamiliari o per le unità immobiliari funzionalmente indipendenti site all’interno di edifici plurifamiliari

• 40.000 euro, moltiplicato per il numero delle unità immobiliari che compongono l’edificio, se lo stesso è composto da due a otto unità immobiliari

• 30.000 euro, moltiplicato per il numero delle unità immobiliari che compongono l’edificio, se lo stesso è composto da più di otto unità immobiliari. Questo implica che, per esempio, nel caso in cui l’edificio sia composto da 15 unità immobiliari, il limite di spesa ammissibile alla detrazione è pari a 530.000 euro, calcolato moltiplicando 40.000 euro per 8 (320.000 euro) e 30.000 euro per 7 (210.000 euro).

Sostituzione degli impianti di climatizzazione invernale sulle parti comuni Si tratta degli interventi, effettuati sulle parti comuni degli edifici, di sostituzione degli impianti di climatizzazione invernale esistenti con impianti centralizzati destinati al SUPERBONUS 110% – settembre 2021 12 riscaldamento, al raffrescamento nel caso che si installino pompe di calore reversibili e alla produzione di acqua calda sanitaria, dotati di:

• generatori di calore a condensazione, con efficienza almeno pari alla classe A di prodotto prevista dal regolamento delegato (UE) n. 811/2013 della Commissione del 18 febbraio 2013

• generatori a pompe di calore, ad alta efficienza, anche con sonde geotermiche

• apparecchi ibridi, costituiti da pompa di calore integrata con caldaia a condensazione, assemblati in fabbrica ed espressamente concepiti dal fabbricante per funzionare in abbinamento tra loro

• sistemi di microcogenerazione, che conducano a un risparmio di energia primaria (PES), come definito all’allegato III del decreto del Ministro dello sviluppo economico 4 agosto 2011, pubblicato nella Gazzetta Ufficiale n. 218 del 19 settembre 2011, pari almeno al 20%

• collettori solari. Esclusivamente per i comuni montani non interessati dalle procedure di infrazione comunitaria n. 2014/2147 del 10 luglio 2014 o n. 2015/2043 del 28 maggio 2015 per la non ottemperanza dell’Italia agli obblighi previsti dalla direttiva 2008/50/CE, è ammesso al Superbonus anche l’allaccio a sistemi di teleriscaldamento efficiente ai sensi dell’articolo 2, comma 2, lettera tt), del decreto legislativo 4 luglio 2014, n. 102. La detrazione, che spetta anche per le spese relative allo smaltimento e alla bonifica dell’impianto sostituito, è calcolata su un ammontare complessivo delle spese non superiore a:

• 20.000 euro, moltiplicato per il numero delle unità immobiliari che compongono l’edificio, per gli edifici composti fino a otto unità immobiliari

• 15.000 euro, moltiplicato per il numero delle unità immobiliari che compongono l’edificio, per gli edifici composti da più di otto unità immobiliari. Questo implica che, per esempio, nel caso in cui l’edificio sia composto da 15 unità immobiliari, il limite di spesa ammissibile alla detrazione è pari a 265.000 euro, calcolato moltiplicando 20.000 euro per 8 (160.000 euro) e 15.000 euro per 7 (105.000 euro). Sostituzione di impianti di climatizzazione invernale sugli edifici unifamiliari o sulle unità immobiliari di edifici plurifamiliari Il Superbonus spetta per interventi effettuati sugli edifici unifamiliari o sulle unità immobiliari site all’interno di edifici plurifamiliari, le quali siano funzionalmente indipendenti e dispongano di uno o più accessi autonomi dall’esterno. Si tratta dei medesimi interventi agevolabili se realizzati sulle parti comuni degli edifici con l’aggiunta, esclusivamente per le aree non metanizzate nei comuni non interessati dalle procedure di infrazione comunitaria n. 2014/2147 del 10 luglio 2014 o n. 2015/2043 del 28 maggio 2015 per la non ottemperanza dell’Italia agli obblighi previsti dalla direttiva 2008/50/CE, dell’installazione delle caldaie a biomassa aventi prestazioni emissive con valori previsti almeno per la classe di qualità 5 stelle SUPERBONUS 110% – settembre 2021 13 individuata dal decreto del Ministero dell’ambiente e della tutela del territorio e del mare 7 novembre 2017, n.186.

La detrazione è calcolata su un ammontare complessivo delle spese non superiore a 30.000 euro, per singola unità immobiliare. La detrazione spetta anche per le spese relative allo smaltimento e alla bonifica dell’impianto sostituito.

Eliminazione delle barriere architettoniche

Si tratta, in particolare, degli interventi finalizzati alla eliminazione delle barriere architettoniche, aventi ad oggetto ascensori e montacarichi, alla realizzazione di ogni strumento che, attraverso la comunicazione, la robotica e ogni altro mezzo di tecnologia più avanzata, sia adatto a favorire la mobilità interna ed esterna all’abitazione per le persone portatrici di handicap in situazione di gravità.

Installazione di impianti solari fotovoltaici e sistemi di accumulo

Il Superbonus si applica alle spese sostenute per l’installazione di:

• impianti solari fotovoltaici connessi alla rete elettrica su edifici ai sensi dell’articolo 1, comma 1, lettere a, b, c, d, del Dpr n. 412/1993 ovvero di impianti solari fotovoltaici su strutture pertinenziali agli edifici

• sistemi di accumulo integrati negli impianti solari fotovoltaici agevolati contestuale o successiva all’installazione degli impianti medesimi. L’applicazione della maggiore aliquota è, comunque, subordinata alla:

• installazione degli impianti eseguita congiuntamente a uno degli interventi trainanti di isolamento termico delle superfici opache o di sostituzione degli impianti di climatizzazione nonché antisismici che danno diritto al Superbonus

• cessione in favore del GSE (con le modalità di cui all’articolo 13, comma 3 del decreto legislativo n. 387/2003), dell’energia non auto-consumata in sito o non condivisa per l’autoconsumo (nell’ambito delle comunità energetiche)12 . Con decreto del Ministro dello sviluppo economico, emanato ai sensi del comma 9 dell’articolo 42-bis, sono individuati i limiti e le modalità relativi all’utilizzo e alla valorizzazione dell’energia condivisa prodotta da impianti incentivati.

6. REQUISITI DEGLI INTERVENTI AMMESSI AL SUPERBONUS

Ai fini dell’accesso al Superbonus, gli interventi di isolamento termico delle superfici opache o di sostituzione degli impianti di climatizzazione invernale esistenti devono:

• rispettare i requisiti previsti dal decreto del Ministro dello Sviluppo Economico di concerto con il Ministro dell’Economia e delle Finanze e del Ministro dell’Ambiente e della Tutela del Territorio e del Mare e del Ministro delle Infrastrutture e dei Trasporti del 6 agosto 2020

• assicurare, nel loro complesso – anche congiuntamente agli interventi di efficientamento energetico, all’installazione di impianti solari fotovoltaici ed, eventualmente, dei sistemi di accumulo – il miglioramento di almeno due classi energetiche dell’edificio, compreso quello unifamiliare o delle unità immobiliari site all’interno di edifici plurifamiliari funzionalmente indipendenti e che dispongono di uno o più accessi autonomi dall’esterno, o, se non possibile in quanto l’edificio o l’unità familiare è già nella penultima (terzultima) classe, il conseguimento della classe energetica più alta.

Il miglioramento energetico è dimostrato dall’attestato di prestazione energetica (A.P.E.) 15 , ante e post-intervento, rilasciato da un tecnico abilitato nella forma della dichiarazione asseverata.

7. ALTERNATIVE ALLE DETRAZIONI

Quali sono le alternative alle detrazione e cosa prevede la normativa

Come previsto dall’articolo 121 del decreto Rilancio, modificato dalla legge di bilancio 2021, i soggetti che:

• negli anni 2020, 2021 e 2022 sostengono spese per gli interventi ammessi al Superbonus

• negli anni 2020 e 2021 effettuano spese per gli ulteriori interventi indicati al comma 2 dell’art. 121 (interventi di recupero del patrimonio edilizio, interventi di efficienza energetica o antisismici, interventi di recupero o restauro della facciata degli edifici esistenti, installazione di impianti fotovoltaici o di colonnine per la ricarica dei veicoli elettrici) possono optare, in luogo dell’utilizzo diretto della detrazione spettante, alternativamente

a) per un contributo, sotto forma di sconto sul corrispettivo dovuto, di importo massimo non superiore al corrispettivo stesso, anticipato dal fornitore di beni e servizi relativi agli interventi agevolati. Il fornitore recupera il contributo anticipato sotto forma di credito d’imposta di importo pari alla detrazione spettante o, nel caso di sconto “parziale”, pari all’importo dello sconto applicato, con facoltà di successive cessioni di tale credito ad altri soggetti, ivi inclusi gli istituti di credito e gli altri intermediari finanziari

b) per la cessione di un credito d’imposta corrispondente alla detrazione spettante, ad altri soggetti, ivi inclusi istituti di credito e altri intermediari finanziari, con facoltà di successive cessioni. L’opzione può essere effettuata in relazione a ciascuno stato di avanzamento dei lavori che, con riferimento agli interventi ammessi al Superbonus, non possono essere più di due per ciascun intervento complessivo.

Il primo stato di avanzamento, inoltre, deve riferirsi ad almeno il 30% e il secondo ad almeno il 60% dell’intervento medesimo.

I crediti d’imposta, che non sono oggetto di ulteriore cessione, sono utilizzati in compensazione16 attraverso il modello F24.

La cessione può essere disposta in favore:• dei fornitori di beni e servizi necessari alla realizzazione degli interventi

• di altri soggetti (persone fisiche, anche esercenti attività di lavoro autonomo o d’impresa, società ed enti)

• di istituti di credito e intermediari finanziari.

8. I CONTROLLI DELL’AGENZIA

I fornitori e i soggetti cessionari rispondono solo per l’eventuale utilizzo del credito d’imposta in modo irregolare o in misura maggiore rispetto al credito d’imposta ricevuto.

Le violazioni meramente formali, se non arrecano pregiudizio all’esercizio delle azioni di controllo, non implicano la decadenza delle agevolazioni fiscali limitatamente alla irregolarità od omissione riscontrata. Se le violazioni riscontrate nell’ambito dei controlli da parte delle autorità competenti sono rilevanti per l’erogazione degli incentivi, la decadenza dal beneficio si applica limitatamente al singolo intervento oggetto di irregolarità od omissione.

9. ADEMPIMENTI

In particolare, è stato previsto che gli interventi che danno diritto al Superbonus, compresi quelli riguardanti le parti strutturali degli edifici o i prospetti ed esclusi quelli che comportano la demolizione e la ricostruzione degli edifici, costituiscono “manutenzione straordinaria” e sono realizzabili mediante Comunicazione di Inizio Lavori Asseverata (CILA).

Nella CILA devono essere attestati gli estremi del titolo abilitativo che ha previsto la costruzione dell’immobile oggetto d’intervento o del provvedimento che ne ha consentito la legittimazione, ovvero va attestato che la costruzione è stata completata prima del 1° settembre 1967.

Per questi interventi le ipotesi di decadenza del beneficio fiscale previsto dall’articolo 49 del Dpr n. 380/2001 sono esclusivamente le seguenti:

• la mancata presentazione della CILA

• realizzazione degli interventi in difformità della CILA

• l’assenza dell’attestazione dei dati che la CILA deve contenere

• la non corrispondenza al vero di attestazioni e asseverazioni.

È necessario, inoltre, richiedere, sia ai fini dell’utilizzo diretto in dichiarazione del Superbonus che dell’opzione per la cessione o lo sconto:

• per gli interventi di efficientamento energetico, l’asseverazione da parte di un tecnico abilitato, che consente di dimostrare che l’intervento realizzato è conforme ai requisiti tecnici richiesti e la corrispondente congruità delle spese sostenute in relazione agli interventi agevolati. Con decreto del Ministro dello sviluppo economico del 6 agosto 2020 sono state stabilite le modalità di trasmissione della suddetta asseverazione e le relative modalità attuative

• per gli interventi antisismici, l’asseverazione da parte dei professionisti incaricati della progettazione strutturale, direzione dei lavori delle strutture e collaudo statico, secondo le rispettive competenze professionali, e iscritti ai relativi Ordini o Collegi professionali di appartenenza, dell’efficacia degli interventi, in base alle disposizioni di cui al decreto del Ministero delle Infrastrutture e dei trasporti 28 febbraio 2017, n. 58 (come modificato dal decreto del 6 agosto 2020 n. 329). I professionisti incaricati devono attestare anche la corrispondente congruità delle spese sostenute in relazione agli interventi agevolati.

L’asseverazione è rilasciata al termine dei lavori o per ogni stato di avanzamento dei lavori e attesta i requisiti tecnici sulla base del progetto e della effettiva realizzazione.

I tecnici abilitati rilasciano le predette attestazioni ed asseverazioni, previa stipula di una polizza di assicurazione della responsabilità civile, con massimale adeguato al numero delle attestazioni o asseverazioni rilasciate e agli importi degli interventi oggetto delle predette attestazioni o asseverazioni e, comunque, non inferiore a 500.000 euro, al fine di garantire ai propri clienti e al bilancio dello Stato il risarcimento dei danni eventualmente provocati dall’attività prestata.

TABELLE RIEPILOGATIVE

10. COS’È LA SOA?

La certificazione SOA è l’attestazione abilitante l’impresa a partecipare a gare di appalto aventi ad oggetto l’esecuzione di lavori pubblici di importo superiore a 150.000 euro (ai sensi dell’articolo 84 c. 1 del Codice appalti).

Viene rilasciata, in maniera imparziale e non discriminatoria, da appositi organismi di diritto privato autorizzati dall’ANAC (Autorità Nazionale Anticorruzione) ed attesta che l’impresa sia in possesso di idonei requisiti in relazione alla categoria di lavorazione che deve essere svolta.

La SOA raggruppa le varie opere in due categorie principali:

● opere di carattere generale – OG

● opere specializzate – OS

Affinché l’impresa esecutrice ottenga la certificazione SOA deve possedere:

● Minimi di idoneità professionale: i concorrenti alle gare, se cittadini italiani o di altro Stato membro residenti in Italia, devono essere iscritti nel registro della camera di commercio, industria, artigianato e agricoltura o nel registro delle commissioni provinciali per l’artigianato, o presso i competenti ordini professionali.

● capacità economica e finanziaria: l’impresa deve detenere un fatturato minimo annuo, idonee dichiarazioni bancarie, fornire informazioni riguardo i propri conti annuali e il fatturato globale.

● capacità tecniche e professionali: l’operatore economico deve fornire un elenco dei lavori eseguiti negli ultimi cinque anni, indicare i tecnici operanti nell’ambito della propria impresa e i relativi titoli di studio, descrivere le attrezzature tecniche, i materiali e le misure adottate per garantire la qualità dei lavori, misure di gestione ambientale, indicazione riguardo l’organico medio annuo.

E’ necessario inoltre l’integrità morale e fiscale: l’esecutore non deve aver commesso delitti, frodi fiscali, crimini, false dichiarazioni, sfruttamento del lavoro minorile.

Validità SOA?

La certificazione SOA vale 5 anni (previa conferma di validità al terzo anno) e viene emessa, da Organismi SOA appositamente autorizzati, al termine di un’approfondita valutazione dei requisiti imposti dalla legge, riscontrabili negli ultimi dieci esercizi di attività dell’impresa interessata.

In particolare, verranno presi in considerazione i lavori eseguiti negli ultimi dieci anni e i cinque migliori documenti di reddito tra gli ultimi dieci approvati e depositati.

Come faccio ad ottenere la SOA?

Ogni impresa appartenente al settore delle costruzioni che desideri concorrere a bandi di gara indetti dalle amministrazioni pubbliche ai fini di appaltare lavori di importi maggiori di € 150.000 è obbligata ad ottenere la certificazione SOA.

Per ottenere la la suddetta certificazione è obbligatorio disporre di un sistema di qualità aziendale, che sia certificato secondo la vigente norma (UNI EN ISO 9001), ai sensi del comma 1, art. 63 dpr 207/2010 (ad esclusione delle classifiche I e II).

In base alla normativa vigente, gli organismi di attestazione SOA, sono tenuti a riscontrare la bontà, veridicità, correttezza e sostanza di tutti i documenti che l’impresa utilizza ai fini della dimostrazione dei requisiti utili alla propria qualificazione; tale processo di verifica prevede che la SOA interroghi sistemi informativi, banche dati, enti che hanno rilasciato dichiarazioni o certificati.

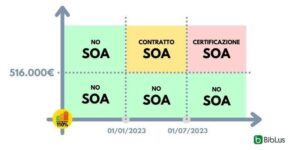

Superbonus SOA: le scadenze.

Queste le due date da tenere a mente:

● dal 1° luglio 2023 scatterà l’obbligo per le imprese di essere in possesso di detta certificazione per poter eseguire i lavori;

● dal 1º gennaio 2023 al 30 giugno 2023 le imprese devono dimostrare di aver sottoscritto un contratto per il rilascio delle relative attestazioni.

Come detto l’obbligo di certificazione SOA si applica per il riconoscimento di incentivi fiscali a lavori di importo superiore a 516.000 euro, anche privati.

Non si applica, invece, ai lavori già in corso di esecuzione.

CERTIFICAZIONE SOA – NORME E DECRETI

Superbonus 110 e Certificazione SOA

Art. 10-bis – (Qualificazione delle imprese al fine di accedere ai benefici di cui agli articoli 119 e 121 del decreto legge 19 maggio 2020, n.34, convertito, con modificazioni, dalla legge 17 luglio 202, n.77)

1. Ai fini del riconoscimento degli incentivi fiscali di cui agli articoli 119 e 121 del decreto – legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77, a decorrere dal 1° gennaio 2023 e fino al 30 giugno 2023, l’esecuzione dei lavori di importo superiore a 516.000 euro, relativi agli interventi previsti dal citato articolo 119 ovvero dall’articolo 121, comma 2, del medesimo decreto – legge n. 34 del 2020, è affidata:

a. ad imprese in possesso, al momento della sottoscrizione del contratto di appalto ovvero, in caso di imprese subappaltatrici, del contratto di subappalto, della occorrente qualificazione ai sensi dell’articolo 84 del codice dei contratti pubblici di cui al decreto legislativo 18 aprile 2016, n.

50; b. ad imprese che, al momento della sottoscrizione del contratto di appalto ovvero, in caso di imprese subappaltatrici, del contratto di subappalto, documentano al committente ovvero all’impresa subappaltante l’avvenuta sottoscrizione di un contratto finalizzato al rilascio dell’attestazione di qualificazione con uno degli organismi previsti dall’articolo 84 del codice dei contratti pubblici di cui al decreto legislativo 18 aprile 2016, n. 50.

2. A decorrere dal 1° luglio 2023, ai fini del riconoscimento degli incentivi fiscali di cui agli articoli 119 e 121 del decreto – legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77, l’esecuzione dei lavori di importo superiore a 516.000 euro. Relativi agli interventi previsti dal citato articolo 119 ovvero dall’articolo 121, comma 2, del medesimo decreto – legge n. 34 del 2020, è affidata esclusivamente ad imprese in possesso, al momento della sottoscrizione del contratto di appalto ovvero, in caso di imprese subappaltatrici, del contratto di subappalto, della occorrente qualificazione ai sensi dell’articolo 84 del codice dei contratti pubblici di cui al decreto legislativo 18 aprile 2016, n. 50.

3. In relazione ai lavori affidati alle imprese di cui alla lettera b) del comma 1, la detrazione relativa alle spese sostenute a far data dal 1° luglio 2023 è condizionata all’avvenuto rilascio dell’attestazione di qualificazione di cui all’articolo 84 del codice dei contratti pubblici di cui al decreto legislativo 18 aprile 2016, n. 50 all’impresa esecutrice.

4. Le disposizioni del comma 1 non si applicano ai lavori in corso di esecuzione alla data di entrata in vigore della presente disposizione, nonché ai contratti di appalto o di subappalto aventi data certa, ai sensi dell’articolo 2704 del codice civile, anteriore alla data di entrata di entrata in vigore della presente disposizione.

Se vuoi approfondire l’argomento ti consigliamo di richiedere informazioni sul nostro form.

A cura di ing. Francesco De Rogati